遺産分割の難しさ

相続は突然にやってくる場合もあります。相続人の方にとっては亡くなられた方の財産を受けられるものですから、概ねメリットがあるものです。しかし一方では、ご家族や身内の方を失ったという、心身ともに非常に辛い時期になります。

そんな中にあって、相続は嫌でもやってきます。遺言書がなく、相続人が複数おられる場合には、決められた期限内に遺産分割協議というものを開き、相続人全員でそれぞれの相続分を決めなくてはなりません。

財産の多くを現金預金が占めれば良いのですが、不動産が多くを占める場合など、皆さんの不満なく分割するにはやっかいな問題が生じることも多いものです。また財産や相続人を調べ、いくつもの書類を作成する必要もあります。

普段は考えることもない遺言書ですが、そのような際は身にしみてその重要さがわかります。遺言書作成をお悩みの際は是非とも当事務所にご相談下さい。

https://www.yuigon-souzoku-gunma.com/category2/

Related Posts

今日は民法家族法の、親権について書いていきます。

「親権」とは、父母である者の、「養育者としての地位」に由来する権利義務のことを言います。その親権に服する者は子供全般ではなく、「未成年の子」になります。子供が未成年であれば、親権が発生するということです。

親権を行うものは子の父母になります。原則父母が共同して親権を行いますが、一方が共同名義で代理行為をした場合は、仮に他方が反対していたとしても効力を生じます。しかしこの場合に相手方が悪意であった場合には効力は認められません。

次の場合は例外として父母の一方が単独で行うことができます。

①父母の一方が親権を行使できないとき

②父母が離婚したとき

③非嫡出子の親権を原則として母が行使するとき

です。

なお、子の利益のために必要と認められるときは、子の親族が家庭裁判所に請求することによって、親権者を他の一方に変更することができます。

では具体的に、「親権者」にはどのような権利義務があるのでしょうか。

「親権者」は子の利益のために、子の監護および教育をする権利を有し義務を負い、必要な範囲で居所指定権や懲戒権を有し、子が職業を営むことができるとされています。

身分上の行為においては、親権者はその子に代わって親権を行うことができます。これは民法上個別に規定されており、これは、

①嫡出否認の訴えの相手方

②認知の訴え

③子の氏の変更

④縁組の代諾

⑤未成年者の養子縁組取り消し請求

⑥相続の承認放棄

になります。

また財産上の行為の代理権もあり、親権者は法定代理人として、財産上の行為について一般的に代理権を有します。

この場合に親権者は、子の財産を管理しその財産に関する法律行為について代理することができますが、その子の何らかの行為を伴う時は、本人の同意が必要になります。

また民法の規定上、親権者に利益があって子に不利益が生じる場合や、子の一方に利益があって他方に不利益があるというような「利益相反行為」については、親権者は子に対する代理権も同意権も有しません。この場合は家庭裁判所に、「特別代理人」の選任を請求します。

これは相続の場合にもよくありますが、被相続人の子が未成年である場合には配偶者は法定代理人とはなれず、必ず特別代理人を請求することになります。

次に親権を喪失する場合について見てみましょう。

特別養子縁組(この場合は一定の年齢制限がありましたが)の記事にもありましたが、父母による虐待や悪意の遺棄があるとき、あるいは父母による親権の行使が著しく困難であったり不適当であることによって子の利益を著しく害する時は、2年以内にその原因が消滅する見込みがある時を除き、家庭裁判所は「親権喪失の審判」をすることができます。

この親権喪失の請求者は、子やその親族、未成年後見人、検察官等になります。また親権喪失には至りませんが、同様に2年以内の期間を定めて親権停止の審判を行う、「親権停止の審判」も創設されています。

親権とは別に、もう一つ相続にも関連する内容についても触れておきます。「扶養」についてです。「扶養」とはもちろん親権者が子に対する義務でもありますが、民法では「親族間の扶養」についても規定しています。

「扶養」とは自力で生活できない者に対して、一定の親族関係にある者が行う経済的給付とされています。扶養の内容については次のとおりになります。

①要扶養者(扶養される必要のある者)は、自分の財力等で生活できない者である必要があります。

②直系血族および兄弟姉妹は互いに扶養義務を負担します。

③3親等以内の親族については、特別の事情があるときに家庭裁判所が扶養の義務を負わせることができます。

④扶養の内容等について当事者間で整わない場合は、家庭裁判所の判断に委ねることができます。

「扶養」については負担付き遺贈であったり、今回改正された相続における特別の貢献にも関係してくる事柄になります。

READ MORE

今日は「公正証書遺言」についてお話します。

「公正証書遺言」とは、「自筆証書遺言」と同様に民法の規定に則って書かれた遺言書ですが、公証役場で公証人と証人の立会によってその内容や方式を確認され公証された遺言書です。ですので方式や内容に誤りのないものとなります。

また作成された遺言書は、公証役場に保管され、遺言者や遺言執行者にも正副本が渡されます。この方式にも長所短所があります。

短所は、

①行政書士の費用の他にも公証役場や証人費用等、作成に費用がかかります。公証役場での手数料は財産額に応じて決められており、相続人数分の費用がかかります。

②交渉人や証人に内容を確認されますので、遺言書の存在と内容の秘密が確保できません。またご家族等も、公証役場のシステムによって、遺言の存在は確認できます。

一方の長所ですが、

①公証人が関与しますので、方式の不備や内容の不備による無効を避けることができます。

②遺言書が公証役場で保管されますので、紛失や改ざんの恐れがありません。

③家庭裁判所での検認手続きは不要です。

④遺言書の内容がほぼ確実に実現される可能性が極めて高いものです。

以上「自筆証書遺言」と「公正証書遺言」について書きましたが、特に行政書士等に依頼される方式としてはほとんどが公正証書遺言となります。

遺言書を残される方の多くはご自身の意思を伝えたいことももちろんですが、遺された家族の方々の心身の負担を軽くすることを第一に望まれていることが多いようです。円満な相続と遺言の確実な実現のためにも、費用はかかってもスムーズなお手続きを取ることのできる、公正証書遺言をおすすめします。

http://gyosei-suzuki-office.com/category2/entry19.html

READ MORE

本年平成30年7月6日の参院本会議で、相続分野に関する改正民法が可決成立しました。約40年ぶりの大幅見直しとなりますが、一部の条項を除き、1年を経過しない来年の7月までに施行される予定です。

今回の見直しについてはかねてより問題化されていた、超高齢社会における配偶者への居住権の確保等が主軸になっています。主な改正点は次のとおりです。

①配偶者の居住権を保護するための方策

②遺産分割等に関する見直し

③遺言制度に関する見直し

④遺留分制度に関する見直し

⑤相続の効力に関する見直し

⑥相続人以外の者の貢献を考慮するための方策

になります。

では具体的に各内容について見ていきましょう。

第1の配偶者の居住権保護については、短期的な保護と長期的な保護の両面から確保されることとなりました。

まず短期的な方策について見てみましょう。現行法における配偶者の居住権については判例から、相続開始時に被相続人所有の建物に居住していれば、原則被相続人と相続人の間で使用貸借契約が成立していたと推認され、そのまま居住することができます。しかし第三者にその建物が遺贈されてしまったり、配偶者が居住することに被相続人が反対の意思表示をしていた場合には、使用貸借が推認されずに居住が保護されないことになってしまいます。

その事態を回避すべく、「配偶者短期居住権」というものが設けられました。これは配偶者が相続開始時に被相続人の建物に無償で住んでいた場合について、

①配偶者が居住建物の遺産分割に関与する場合は、居住建物の帰属が確定するまでの間の期間。ただし帰属が6ヶ月以内に確定した場合でも、最低6ヶ月は保障される

②居住建物が第三者に遺贈された場合や配偶者が相続放棄をした場合には、居住建物の所有者から消滅請求を受けてから6ヶ月間、配偶者は居住建物を無償で使用する「配偶者短期居住権」を取得する

というものです。

被相続人の建物に無償で住んでいなかった場合にはこの権利は取得できないことになりますが、権利を取得すれば必ず最低6ヶ月間は居住が保護されることになります。

長期的な方策では、「配偶者居住権」というものが新設されました。これは、配偶者が相続開始時に居住していた被相続人所有の建物を対象として、終身または一定期間の配偶者の建物使用権を認める内容となります。配偶者居住権は「物権」であり、「登記」することもできます。しかし売買することや譲渡をすることはできません。

現行制度では遺言書がない相続でその相続財産の多くが土地建物等の不動産だった場合など、法定相続分の規定によって、配偶者が建物以外の預貯金等を取得できなかったり、あるいは建物を売って共同相続人に金銭を渡さなければならないケースも出てきます。

配偶者とその子供が1人いた場合を例に挙げますと、法定相続分は配偶者1/2、子1/2(複数いる場合はその子らで等分します)になりますので、相続財産が自宅(土地建物)2000万円、預貯金が2000万円の場合では総額4000万円となり、配偶者が自宅を相続すると預貯金の2000万円はすべて子の相続分となります。

預貯金が1000万円だったとしますと相続合計は3,000万円になりますので、1/2ですと1500万円になり、配偶者が自宅を相続した場合で子から請求があった場合は、子に500万円を支払わなくてはなりません。これでは相続によって配偶者が住む自宅を失いかねません。

それを解決するために設けられた制度が「配偶者居住権」になります。これは相続された自宅を、「配偶者居住権」と「負担付き所有権」に分け、配偶者の自宅の相続額を低く設定する効果が生じます。

先の相続総額4000万円の例で言いますと、配偶者居住権が1000万円とされればその居住権をもって住み続けることが可能となり、残りの負担付き所有権を子が相続した場合には、配偶者の相続額は2000万円ですので、1000万円分の預貯金を相続できるという仕組みになります。子には負担付き所有権1000万円と預貯金1000万円が相続されることとなります。

どういうことかと言いますと、相続が開始した年齢にもよりますが、配偶者はその先何十年も生きることはないと仮定し、平均余命から割り出した住み続けられる間の価値が配偶者居住権になります。あるいは何年か後には老人ホームに移るので、自宅にはそれまでしか住まない、という選択肢もあるかもしれません。配偶者が亡くなった場合は自宅は子のものとなりますので、それが負担付き所有権となります。

この規定によって、現在の自宅の価値がまるまる配偶者の相続分になってしまい、その他の財産を相続する権利を失ってしまうことから回避されることになります。

とはいえこの改正内容については、負担付き所有権が付いている建物の資産価値の低下や売買する際の市場性の問題(買い手がいない)、配偶者居住権と抵当権の問題など権利関係が複雑になっており、実際の運用面では非常にやっかいな問題をはらんでいるようです。

相続人間でこのような制度を用いざるを得ない関係性があるようでしたら、遺言を残しておくことが最善策だと思われます。

これらの算出は個別具体的になされるものですが、単純に式で表すと、建物敷地の現在価値-負担付き所有権=配偶者居住権の価値ということになります。よろしいでしょうか。

では第2の遺産分割に関する見直しについて見てみます。これについては次の3つの内容が含まれています。

①配偶者保護のための持戻し免除の意思表示推定規定の新設

②仮払い制度等の創設・要件明確化

③遺産分割前に遺産に属する財産を処分した場合の遺産の範囲

です。

①については、婚姻期間が20年以上であれば、配偶者に居住用の不動産を生前贈与または遺贈した場合でも、原則として計算上「特別受益」(遺産の先渡し)を受けたものとして取り扱わなくてよいという内容になります。

現行制度では、被相続人が配偶者のためを思って自宅を生前贈与していた場合でも、「持戻し制度」というものによってその自宅は「特別受益」とされ、遺言による「持戻し免除」の表示がない限り、相続財産に合算されてしまいます。

どういうことかと言うと、先ほどの総額4000万円の例で見ますと、現行法では生前贈与された2000万円の自宅も相続総額に含まれることとなります。配偶者の相続分はこの自宅のみとなってしまい、残りの預貯金2000万円はすべて子に相続されることになります。

これでは生前贈与した意図が相続に反映されないこととなってしまいます。今回の見直しでは、20年以上法律上の婚姻期間がある者については、その貢献に報い、老後の生活を保障すべきものとして、「持戻し免除」の表示がなくても表示があったと推定して(被相続人の意思の推定規定)、遺産の先渡しとして扱わずに相続財産総額に含めないことになります。

先の例で言いますと、遺産総額は自宅を含まない預貯金2000万円となり、配偶者と子がそれぞれ1000万円ずつ相続することになります。

次に②の仮払い制度について、現行法では判例から、遺産分割が終了するまでの間は、相続人単独では預貯金の払い戻しをすることができません。相続される預貯金債権は相続人全員の共有債権になりますので、それぞれの相続分が確定するまでは生活費や葬儀費用、相続債務の弁済などの必要性があっても払い戻しができず、相続人が立替える必要がありました。

今回の見直しにおいてはこれが緩和され、2つの仮払い制度が設けられることとなりました。

ひとつは預貯金債権に限り、家庭裁判所の仮処分の要件が緩和されます。従来も訴えにより認められることはありましたが、見直しによって、仮払いの必要性があると認められる場合は他の共同相続人の利益を害しない限り、家庭裁判所の判断(手続き)で仮払いが認められるようになりました。

もうひとつは、家庭裁判所の判断を経なくても払い戻しが受けられる制度が新たに設けられました。これは相続人としての相続分であれば、そのうちの一定額について単独で払い戻しが認められるという制度です。具体的には、(相続開始時の預貯金総額×1/3×払い戻しを受ける共同相続人の法定相続分)まで、払い戻しが認められることとなります。

③の相続開始後の共同相続人による財産処分についてですが、現行法では特別受益のある相続人が遺産分割前に遺産を処分してしまった場合には、他の共同相続人に不公平な結果が生じてしまいます。

例を挙げますと、配偶者がなく子が兄弟2人あったとします。相続される預貯金が2000万円で、長男に2000万円が生前贈与されていた場合には、この贈与分は持戻しとなり、相続総額は4000万円になります。長男にはすでに2000万円が渡されていますので、今回の預貯金2000万円はすべて次男に相続されることとなります。

しかしこの2000万円のうち1000万円分を長男がだまって引き出していた場合には、残りの預貯金が1000万円となってしまいます。すると相続預貯金総額はもち戻しを含めて3000万円となり、法定相続分にしたがって兄弟それぞれが1500万円ずつ相続します。ここでは長男はすでに2000万円を贈与されていますので相続分は0円となり、次男が預貯金総額の1000万円を相続することになります。

これでは長男が贈与分の2000万円と引き出し分の1000万円の合わせて3000万円を受け取ることになり、次男は1000万円しか受け取れず不公平な結果となってしまいます。この場合は裁判に訴えても、結論から言うと次男の受け取り分は本来の2000万円に届くことはありません。

その不公平を是正するために、遺産を処分した者以外の同意(この例では次男)があれば、処分したもの(長男)の同意を得なくても処分した預貯金(1000万円)を遺産分割の対象とすることができる、という法律上の規定が加えられることとなりました。

これによって、たとえ共同相続人の一人がこっそり分割前の預貯金を引き出してしまった場合でも不公平が起こらない制度となりました。今の例で言うと、相続財産の総額は4000万円とされ、次男は1/2の2000万円を相続することができます。

https://www.yuigon-souzoku-gunma.com/

次に第3の遺言制度の見直しについて見てみましょう。これには次の3つの内容があります。

①自筆証書遺言の方式緩和

②遺言執行者の権限の明確化

③法務局における自筆証書遺言の保管制度の創設(民法ではなく遺言書保管法によります)

です。

①について、現行法で自筆遺言に法的効果を生じさせるには遺言書の全文を自書する必要があり、財産が多数ある場合には相当な負担が伴いました。

今回の見直しでは、自書によらないパソコンなどで作成した財産目録を添付することができ、合わせて銀行通帳のコピーや不動産の登記事項証明書等を添付することでも法的効果が生じることとなります。

②の遺言執行者の権限の明確化については、遺言執行者の一般的な権限として、遺言執行者がその権限内において遺言執行者であることを示してした行為は相続人に対し直接にその効力を生ずる、ということが明文化され、また特定遺贈又は特定財産承継遺言(遺産分割方法の指定として特定の財産の承継が定められたもの)がされた場合における、遺言執行者の権限等が明確化されました。

③について、現行法では自筆証書遺言の管理は遺言者に任されていましたが、見直しによって法務局という公的機関に保管できる制度が創設されました。

この制度では相続開始後に相続人が遺言書の写しの請求や閲覧をすることが可能となり(その場合は他の相続人にも遺言書の保管の事実が通知されます)、紛失や改ざんの恐れがなくなることになります。

保管については申請者が撤回することもできます。なおこの制度では現行自筆証書遺言で負担になっている、「検認」の規定は適用されません。

第4の遺留分制度に関する見直しについて見てみましょう。これも2つの内容からなります。

①遺留分減殺請求権から生じる権利を金銭債権化する

②減殺請求がなされた場合に、請求された側が金銭を直ちに用意できないときは、請求された側である受遺者などが裁判所に請求することによって、金銭債務の全部または一部の支払いについて、相当の期限を与えられる

というものになります。

①の遺留分減殺請求の金銭債権化とは、現行法では請求がなされた際にその財産が金銭でなかった場合には、共有状態が生じてしまい事業承継などの支障になってしまいます。その状況を回避するために、減殺請求された債権は金銭で支払われることを明文化したものです。

②については遺贈などされた財産の額が大きい場合であっても、実際に別途金銭を用意できるとは限りませんので、この内容も加えられています。

第5の相続の効力等に関する見直しですが、これは"相続させる旨の遺言等により承継された財産については、登記なくして第三者に対抗することができる"、ことについての見直しとなります。

どういうことかと言いますと、登記なくして第三者に対抗できるという内容自体は問題ないのですが、相続人の債権者において債務回収の差し押さえなどが発生する場合は、通常法定相続分を想定して計算することになります。ここで遺言によって法定相続分を下回る内容でしか相続されなかった場合は、債権者等の第三者の取引の安全が確保されないことになります。

この観点から今回の見直しにおいては、法定相続分を超える部分の承継については、登記等の対抗要件を備えなければ第三者に対抗することができないと改正されました。登記されれば債権者もその内容について知ることができますので、取引の安全性が確保されることになります。

法定相続分までは現行法とおり、登記なくして第三者に対抗することができます。

第6の相続人以外の者の貢献を考慮する方策ですが、相続は相続人にしかすることができません。相続人以外の者には、例えば親身になって世話をしてくれた長男の妻にも相続はなされません。これらの者に財産を贈りたい場合には贈与によるか、遺言書による遺贈や死因贈与の方法をとります。

しかしこの遺言書がなかった場合には、どんなに被相続人に尽くした者であっても、遺産分割協議に加わることはできません。この不公平を見直すべく、特別の寄与の規定が設けられました。

これは相続人以外の親族が、被相続人の療養看護等を行った場合に、一定の要件のもとで、相続人に対して金銭の支払いを請求することができるという制度になります。請求できる親族とは6親等以内の血族および配偶者、3親等以内の姻族を言います。

遺産分割は現行とおり相続人だけで行われ、それとは別に特別の寄与があった者が相続人に請求を行ないます。これには算出式などありませんので、当事者同士の話し合いになります。

以上が改正の内容となりますが、現時点では改正法全体の具体的な施行日は決まっていませんが(公布の日から1年以内)、自筆証書遺言の方式緩和(自書以外の目録可)は平成31年1月13日に施行されます。また自筆証書遺言の保管制度は、公布の日から2年を超えない範囲内での施行とされました。

https://www.yuigon-souzoku-gunma.com/

READ MORE

今日は相続にも大きく関係してくる、親族というものについて書いていきます。

相続を受けることのできる者(相続人)は「相続人」である「配偶者」「子」「直系尊属」「兄弟姉妹」になりますので、親族の範囲を見た上で、これらの者がどの位置にいるのかを見てみます。

また今回成立した相続関係の民法改正において、「相続人以外の親族の貢献を考慮する方策」が加えられましたので、今まで以上に「親族」という言葉が使われる機会が多くなると思います。

https://www.yuigon-souzoku-gunma.com/category13/entry69.html

「親族」とはどのようなものを言うのでしょうか。民法における「親族」とは、次の者を言います。

①6親等以内の血族

②配偶者

③3親等以内の姻族

です。

まず「血族」とは、血縁関係のある者相互間(誰から見てもお互いに)および、法的に血縁があると制度上みなされる(擬制)者相互間を言います。前者を「自然血族」、後者を「法定血族」と言います。

「自然血族関係」は出生によって生じ、死亡によって終了します。「法定血族関係」は養子縁組によって生じ、離縁や縁組みの取り消しによって終了します。

次の「配偶者」は、婚姻によって戸籍上の地位を得た者になりますが、配偶者は血族にも姻族にも属さず親等もありません。

「姻族」とは「配偶者側の血族あるいは血族の配偶者相互間」を言います。例えば配偶者の父や、本人の父の兄弟(叔父)の配偶者は姻族になります。「姻族関係」は配偶者を通じての関係になりますので、配偶者の一方の血族と他方の血族は姻族にはなりません。具体的に言うと、本人の父と配偶者の父は姻族関係には当たりません。

また姻族関係は婚姻によって生じ、離婚によって終了することになります。離婚した元配偶者の親とは知り合いではあっても、法的つながりはなくなるということです。これは離婚の場合であり、死別の場合は届出を行わない限りは姻族関係は当然には消滅しません。

では先に出てきた「親等」とはどのようなものでしょうか。

「親等」とは親族間の遠近度を比較する尺度であり、親族間の「世代」によって決まります。本人から見て「世代」がひとつ変われば1親等という数え方をします。

相続人に当てはめて見ますと、配偶者に親等はありません。子と直系尊属(父母)が1親等、孫や祖父母は2親等になります。兄弟姉妹は親を経由して下がりますので、これも2親等と数えます。本人の叔父や叔母は祖父母を経由しますので3親等、その子であるいとこは4親等になります。

親族については世代をまたがる垂直の広がりと、直系から枝分かれをした横への広がりがあります。

縦への広がりで見てみますと、本人から世代が上の者たちを「尊属」、世代が下の者たちを「卑属」と言います。ですので父は尊属、子は卑属になります。兄弟姉妹やいとこは世代が同じですので、尊属にも卑属にも当たりません。

横への広がりで見てみますと、本人から垂直に遡ることのできる父母や祖父母や曽祖父母、あるいは垂直に下がることのできる子や孫やひ孫などは「直系」になります。

縦横併せてマトリックスで見ますと、上の世代を「直系尊属」、下の世代を「直系卑属」と言います。垂直から枝分かれをした叔父叔母などは「傍系」と言います。これも上の世代を「傍系尊属」、下の世代を「傍系卑属」と言います。

整理してみますと、血族には直系血族と傍系血族があり、直系血族には直系尊属と直系卑属があります。また傍系血族にも傍系存続と傍系卑属があることになります。姻族にも同様の、直系傍系、尊属卑属の関係があります。

改正民法の特別寄与に関しては、具体的に権利の範囲にあるかは事案ごとに確認を要するとことになります。

READ MORE

相続分野の改正民法が、本年7月1日に施行となります。

すでに施行された「自筆遺言書の方式緩和」、2020年4月1日施行の「配偶者の居住権を保護するための方策(短期、長期)」、2020年7月10日施行の「自筆証書遺言の保管制度」を除き、2019年7月1日より施行されます。

あと1月ほどとなりましたが、これには「遺留分制度」や「相続人以外の者の貢献」に関する改正が含まれますので、下記リンクより一度ご確認下さい。

https://www.yuigon-souzoku-gunma.com/category13/entry69.html

READ MORE

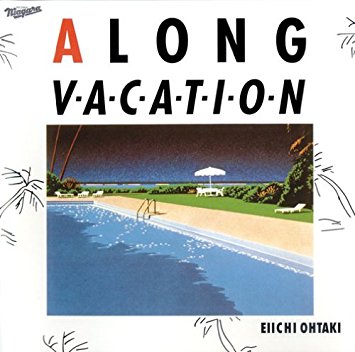

大瀧詠一さんはご存知でしょうか。ええもちろんあの大瀧詠一さんです。ちょっと古い話になるので年齢が分かってしまいますが。

子供の頃三ツ矢サイダーのCMの歌が新鮮でしたが、手塚さとみさんの記憶が強かったんですね。でも調べたら大瀧さんの歌が使われていた年は、風吹ジュンさんと秋吉久美子さんのようですね。どちらもとても可愛くて記憶に残っています。

大瀧詠一さんを本格的に好きになったのはやはり1981年3月21日発売の「A LONG VACATION」からですが、今でもよく聞いています。その時々の思い出もよみがえり、今でも新鮮ですしとても甘酸っぱい(古いですが)アルバムです。

2年前に「DEBUT AGAIN」が発売されたときはアマゾンで予約して買いましたが、この中の「風立ちぬ」も想い出深く、今でもカラオケでは歌います。言うまでもなく松田聖子さんの歌ですが(一番好きな歌です)、「DEBUT AGAIN」の音源は、大瀧さんが一度だけコンサートで歌ったライブでのものですね。YouTubeでは聞いていた幻の音源ですが、1981年12月3日に渋谷公会堂で行われたあの伝説の「ヘッドフォン・コンサート」からのライブ音源です。

実はこのコンサートは見に行きましたので、今でも記憶に残っています。大学1年の暮れでしたか。全体の記憶はあいまいなんですが、この曲のファンだったこともありよく覚えています。かなり照れながらのMCでした。

席はステージをやや右手に見る2階席でした。と、このあといろいろ書こうと思って何気なしに検索したら、私の記憶より詳しく書いてあるブログがありましので、そちらを貼っておきます。

https://blogs.yahoo.co.jp/tsus_h/55958754.html?__ysp=5aSn54Cn6Kmg5LiAIOODmOODg%2BODieODleOCqeODsw%3D%3D

前振りが長くなりましたが、今日は遺言書の「後継ぎ遺贈」について書きます。

後継ぎ遺贈とは、「ある資産をAさんに遺贈するが、Aさんがもし亡くなった場合はAさんの相続人ではなく、第二次的に他のBさんに遺贈させる」というものです。

心情的にも実務的にもありがちだと思いますが、例えば、Aさんは普段からとても親しい間柄だし優秀なので資産を引き継がせたいが、もしもの場合にはその息子には引き継がせず、その資産を活かせる別のBさんに贈りたいという趣旨のものです。

この種の遺言の効力については諸説ありますが、結論からいうとその有効性をめぐって争いになる可能性が高く、できれば避けたほうが良いと思われます。理由として後継ぎ遺贈については、民法には法定相続のような規定がなく、是非の判断はその解釈に委ねられるからです。

どうしてもご自分で筋道を付けておきたい場合には、後継ぎ遺贈によって不確実なものやトラブルの種を残すより、信託等の別の方法を検討されることをアドバイスいたします。

READ MORE

今日は相続の承認や放棄について、前回の補足として書いていきます。5月にこの記事について書きましたので簡単におさらいをしてみます。

相続は被相続人の死亡によって開始することになりますが、遺言のない相続の場合は相続人全員参加で遺産分割協議を開催し、その協議によってそれぞれの相続配分を決めることになります。これは「法定相続」と言って、その配分は民法によって定められています。

基本的には各自の相続分はこの規定に基づいて決めていくことになるのですが、相続される財産は預貯金や不動産といったプラスの財産に限られるわけではなく、借金などのマイナスの財産もあります。

これらが不明の場合には、きちんと負債を含むすべての財産を調べ、財産目録を作成していくわけですが、マイナスの財産の方が多かった場合は相続を受ける意味がありません。相続によってわざわざ借金を背負う必要がないからです。

そのために相続を受ける(承認と言います)か受けないか(相続放棄と言います)を選択する権利が、相続人には与えられているのです。これは3ヶ月の熟慮期間中に裁判所に申請をしなければいけません。

申請をしないまま期間が過ぎてしまいますと、「単純承認」と言ってプラスの財産もマイナスの財産もすべて相続する判断をしたとみなされます。たとえ借金の方が多くても撤回することはできませんので、財産の調査は重要になってきます。

この「熟慮期間」は、財産の状態等を調査する期間として設けられています。詳しくは前回の記事で確認してください。

https://estima21-gunma-gyosei.com/archives/427

相続放棄も含めて、一度決めてしまうと撤回することはできません。ただし承認や放棄を行ったとしても、例外として無効や取り消しになる場合があります。錯誤や詐欺・強迫といった場合です。

承認や放棄に際して、錯誤や詐欺・強迫の事実があれば、また制限行為能力者が単独でした行為であれば、それらは家庭裁判所への申し立てによって無効または取り消すことができます。これらの権利は、追認出来る時から6ヶ月、または行為の時点から10年で消滅します。他の権利と比較しても短期間となっていますので、相続はいかに早期に行われるべきものかがわかります。

もうひとつ、「行方不明者」の問題があります。承認のうちの限定承認や遺産分割協議においても、共同相続人全員で行う必要がありますので、相続人の中に安否が未確認の行方不明者がいた場合は厄介なものになります。

この者がいなければ相続人全員とはなりませんし、仮に協議等を行ったとしても後から現れた場合には協議もやり直しをしなければなりません。ですので、きちんと手続きを整えて臨むことが必要になります。「行方不明者」がいた場合には、遺産分割協議を行う前に次の手続きを行ないます。

①家庭裁判所に「不在者財産管理人」の選任を申し立てます

②家庭裁判所に「行方不明者の失踪宣告」の申し立てを行ないます

ともに申し立てを行う家庭裁判所は、行方不明者の住所地を管轄する家庭裁判所になります。

①の「不在者財産管理人」についてですが、この者は基本的には行方不明者の財産を管理する(相続財産を法人化します)ことが役割となります。しかしそれでは協議が進みませんので、申請をすることによって遺産分割協議に加わります。

利害関係のない者が選任されますが、多くは弁護士等が就任します。遺産分割協議においては行方不明者の利益を確保することを前提に、法定相続分を上回る主張をすることになります。協議が整った場合は、行方不明者が現れる期限までその相続財産を管理することになります。

②の失踪宣告については、家庭裁判所が官報などに「不在者捜索の公告」を行い、行方不明から7年(災害などで行方不明の場合は1年)で、法律上死亡したものとみなされます。

失踪宣告には通常1年以上かかるため、遺産分割協議には間に合いません。ですので、通常の段取りとしては、失踪宣告をした上で、不在者財産管理人を含めた分割協議を進めていきます。

期限内に失踪者が現れた場合にはその者は相続人に復帰しますし、そうでない場合はその者の相続分は共同相続人の財産になります。

被相続人の財産調査や相続関係の調査は、行政書士にお任せください。

READ MORE

今日は民法のうち「家族法」の分野に定められた、「婚姻」について書いていきます。ここも相続の際には非常に大きく関わってきます。

民法では現行法や改正法においても「法律婚主義」を採用しています。ですので相続される権利のある配偶者は、「婚姻関係にある者」のみになります。どんなに長く一緒に生活をし事実上は夫婦の関係にあるにしても、婚姻の届出をしない限りは婚姻は成立せず、法律上は夫婦と認められないことになります。

「婚姻」が成立した場合は、基本的には離婚をしない限りは配偶者としての権利は保障されます。

なお「婚姻」は私法上の契約であり本人の意思が最大限尊重されますので、成年被後見人であっても「単独で」することができます。

婚姻の成立要件としては次の3つがあります。

1.婚姻意思の合致(実質的要件)

2.婚姻障害に該当しないこと(実質的要件)

3.婚姻の届出(形式的要件)

です。

一つ目の要件である「婚姻の意思の合致」には、当事者間に真に社会観念上夫婦であると認められる関係の設定を欲する効果意思が必要である、とされています。つまり当事者お互いが自ら、夫婦の関係になることを望んでいることが要件になります。

本当に婚姻する意思があるわけではなく、相続などのためだけに形式的に婚姻届を出した場合はその届出は無効になります。

次の「婚姻障害」には、次のようなものが該当します。

①婚姻適齢

②重婚禁止

③再婚禁止期間

④近親婚の禁止

⑤直系姻族間の婚姻禁止

⑥養親子関係者間の婚姻禁止

⑦未成年者の婚姻

になります。

「婚姻適齢」とは、男性は18歳、女性は16歳にならないと婚姻できないというものです。これに違反した場合は婚姻が取り消されます。なお女性が男性と異なるのは合理性を欠くとして、女性も18歳に引き上げる方向で民法改正が進められています。

「重婚禁止」とは、配偶者のある者は重ねて婚姻することができないというものです。日本においては「一夫一婦制度」が維持されています。

なお重婚については、行方不明者であった配偶者が現れた場合の対応に問題が残ります。これについては先に「失踪宣告」で記事に載せましたので、ご確認ください。

https://estima21-gunma-gyosei.com/archives/786

「再婚禁止期間」とは、女性が再婚するには、婚姻の解消又は取消しの日から起算して100日経過後でなければすることができないというものです。なおこの期間の例外として、女性が前婚の解消若しくは取消しの時に懐胎(妊娠)していなかった場合、または女性が前婚の解消若しくは取消しの後に出産した場合には、再婚禁止期間の規定を適用されません。

以前はこの期間が6ヶ月経過後とされていましたが、平成28年6月1日施行の改正民法により見直しが図られました。なおこの規定は、父親の特定を法律上可能にするために設けられています。

次の「近親婚の禁止」では、優生学上の理由から、直系血族または3親等以内の傍系血族の間では婚姻することはできないというものになります。前回の親族の記事で確認しますと、3親等の血族である叔母とは結婚できませんが、その子であるいとことは結婚できることになります。菅元首相の奥さんもいとこでしたっけ。

「直系姻族間の婚姻禁止」については優生学上の理由はありませんが、同義上の理由から設けられています。これについては姻族関係が終了した後も禁止が解除されません。

「養親子関係者間の婚姻禁止」についても直系姻族間と同様の取り扱いになります。

以上挙げた規定については、違反した場合はすべて婚姻が取り消しとなります。

最後の「未成年者の婚姻」については、最初の項の婚姻適齢に述べましたが、婚姻適齢に達しても未成年者である限りは、婚姻するためには父母の同意が必要になります(父母の一方が反対等しても、一方の同意で足ります)。これについては18歳成人の改正民法が2022年4月1日より施行されますので、規定が変わることになります。

なお実際は父母の反対があったとしても、婚姻自体は有効になります。

READ MORE

今日は贈与というものについて書いていきます。

贈与は遺言相続の場面でも多く出てくる言葉であり、私のホームページでも説明を記載していますが、今回はそのもとになる民法の規定について見ていきます。

「贈与」とは、当事者の一方が自己の財産を無償で相手方に与える意思を表示し、相手方がこれを受諾することによってその効力が生じるものです。贈与も民法の定める典型契約(贈与契約)になりますが、契約と言っても贈与者が受贈者に無償で財産的利益を与えるという合意のみで成立する契約になります。

これは書面でなく口頭ですることもできますし、契約締結時に目的物を交付する必要もありません。また無償であげるのですから、贈与者はこれに瑕疵があっても担保責任を負うことはありません。最も瑕疵があることを知っていながらこれを受贈者に教えずに贈与した場合には、担保責任を負うことになります。

贈与は書面ですることを要しませんが、書面によらない贈与の場合は各当事者が自由に撤回することができます。書面によらないものならば、それほど重要な契約ではないでしょうということです。裏を返せば贈与も契約であるのだから軽々に口約束にせず、書面によって権利移転の意思を明確にし、トラブルを防止する措置が必要ですよということです。

しかし自由に撤回できると言っても、既に動産の引渡しが完了していたり不動産の引渡しや登記が完了しているといった、履行の完了している部分については撤回することはできません。

これは遺言の記事でも書いていますが、贈与には次の特殊なものもあります。

①負担付き贈与

②死因贈与

③定期贈与

です。

「負担付き贈与」とは、受贈者に贈与の条件として一定の義務を負担させる贈与契約になります。例えば、私が生きているあいだは私の看護をする、ことを条件に贈与を行なう場合などです。贈与者は受贈者の負担の限度において担保責任を負うとされていますので、負担が履行された場合には必ずその贈与が行われることとなります。

「死因贈与」とは、贈与者の死亡によって効力が生じる贈与契約になります。似たようなものに「遺贈」がありますが、遺贈は被相続人の一方的な単独の意思表示となりますので、贈与契約とは趣旨が異なります。

しかし性質自体は似ているものになりますので、遺贈に関する規定は準用され、贈与者はいつでも一方的に贈与契約を撤回することができます。対して受贈者はこれを放棄することはできません。

「定期贈与」とは、一定期間ごとに無償で財産を与えるという契約になります。定期贈与は当事者同士の個人間の関係性によるものですので相続はされず、当事者の一方の死亡によって効力が失われることとなります。

https://www.yuigon-souzoku-gunma.com/category2/entry65.html

READ MORE

相続分野の民法の一部改正が7月1日に施行されます。

それに先立ち、本年1月13日に自筆証書遺言書の方式緩和(自書以外の財産目録可)の改正民法が施行されました。これは、財産目録について、従来は手書きでないと認められていなかった要件を、銀行通帳等を添付すればパソコンや自分以外の他者の作成によるものでも認めるという内容になります。

ニュースでも流れたのでしょうか、当職のホームページの当該ページへのアクセスも、2-3ヶ月にわたって通常月の1.5倍ほどに上がっています。相続に比べると遺言ページへのアクセスは多くないのですが、普段意識していなくてもニュースになると興味がわくのでしょうか。そのままご依頼いただけると、なおありがたいのですが。。いつかご依頼いただけることをお待ちしております。

さて要件緩和によって自筆証書遺言の作成については多少ハードルは下がりましたが(財産の多い方はなおさら)、そのほかの自筆遺言の要件についての知識はまだまだ低いようです。もちろんご自身で時間をかけて勉強し、ご自分で書かれる方もいらっしゃると思いますが(最大のメリットは費用面ですが)、要件不備で遺言書としての法的効果がなかったり、相続人にかえって迷惑を掛ける自筆証書遺言の多いことも確かです。

もちろんご自身はよかれと思って書かれている訳ですが、中途半端な知識で書かれるため、法律要件を満たしている遺言書は必ずしも多くはないと思われます。日付間違いや誤記などのケアレスミスの場合、あるいは署名の不備等の場合は相続人の方々の合意があれば大きな問題はないと思いますが、これとて訴訟になった場合は認められない場合も多くなります。

一番困るのは、相続人や相続財産の特定が曖昧な場合です。例えば、「預貯金を子供3人に等分に」という記述であれば、単純に分割することは可能ですし、銀行もその記述をもって払い戻しに応じてくれると思います。しかし、「不動産を子供3人に平等に」という文言であれば、どの不動産をどのように分割するのか特定できませんので、不動産登記は難しくなります。この場合は遺産分割協議によって具体的に不動産を分割し(あるいは特定の相続人に単独に)、分割協議書に明記する必要が出てきます。

この遺言書の場合も相続人の皆さんが不仲でなく、遺言者に寛容であれば遺言書の文言に則した形で協議は行われるのでしょうが、えてしてその遺言によって利益を受ける者は拡大解釈でその文言を了とし、利益を害する者は断固反対する。そのような事態も決して少なくはないでしょう。

このような遺言書があった場合は意見が分かれる、あるいは協議の前段部分で時間を取られる弊害が大きくなります。また協議が成立しても後々までの遺恨の原因になります。

自筆証書遺言を書かれる場合でも必ず専門家に指導を仰ぐ、あるいは公正証書遺言にする。費用はかかりますが、本来の目的を達成するためには必要なことです。行政書士のような専門家は時間を掛けて勉強し、また数々の事例からベストのアドバイスを行っていきます。

READ MORE

コメントはまだありません